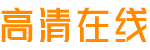

10 月中國新能源汽車市場呈現 “冰火兩重天” 的鮮明格局。

頭部企業雖以 43.6 萬輛批發銷量刷新年內單月紀錄,卻遭遇連續兩月同比下滑,插電混動市場正遭遇前所未有的圍攻,同比大降 31%。

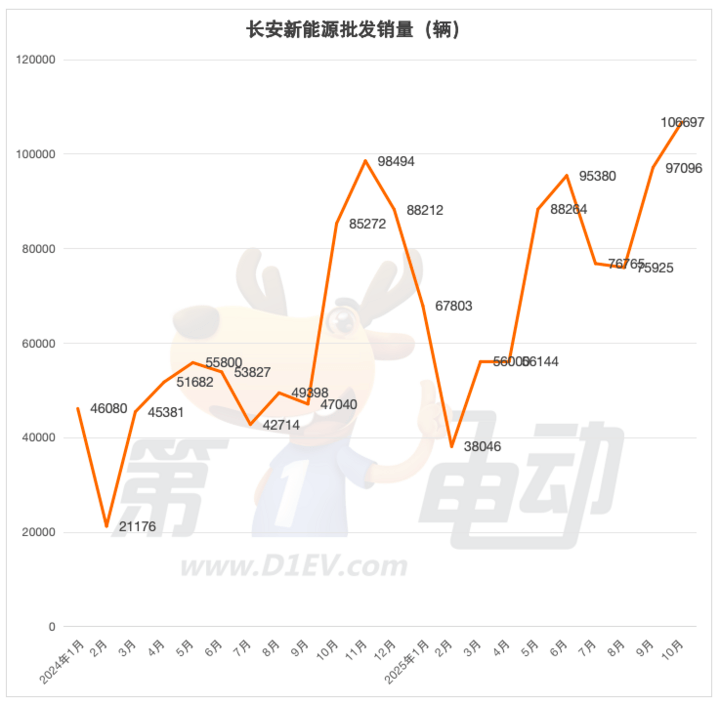

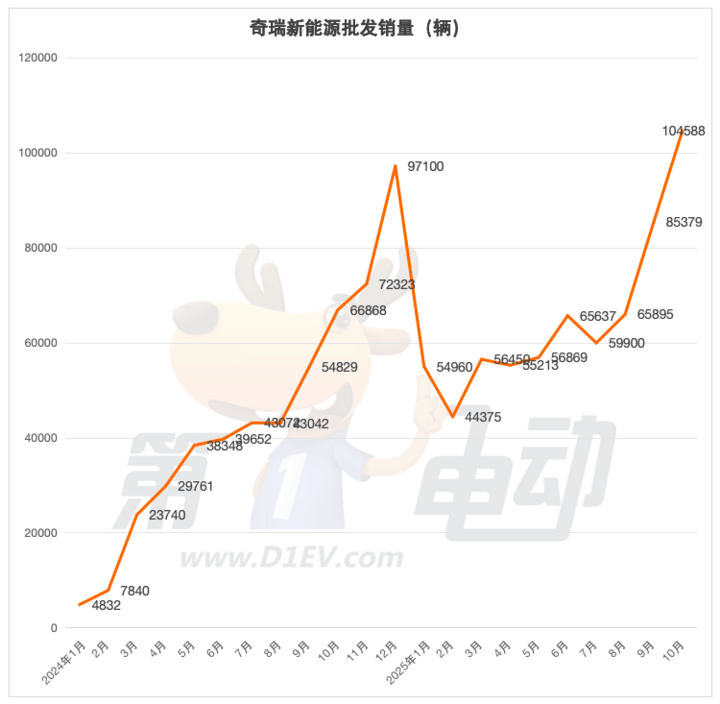

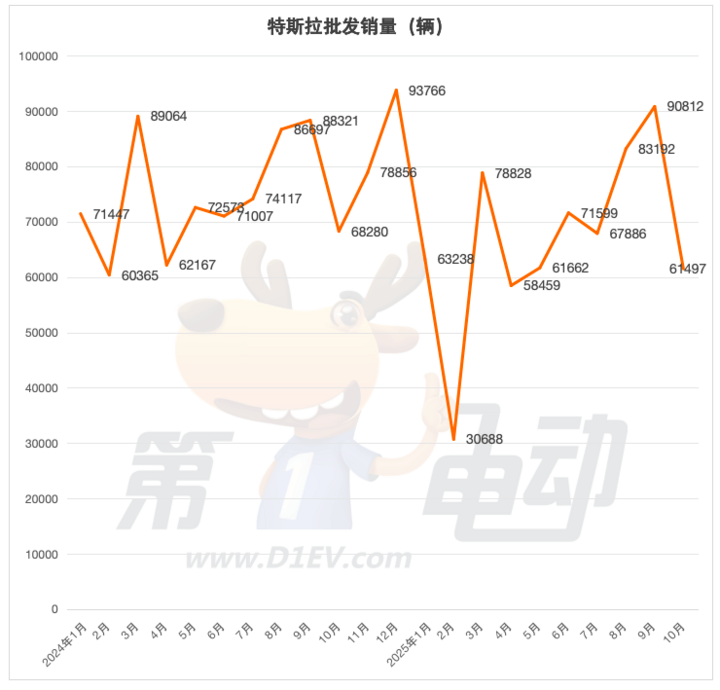

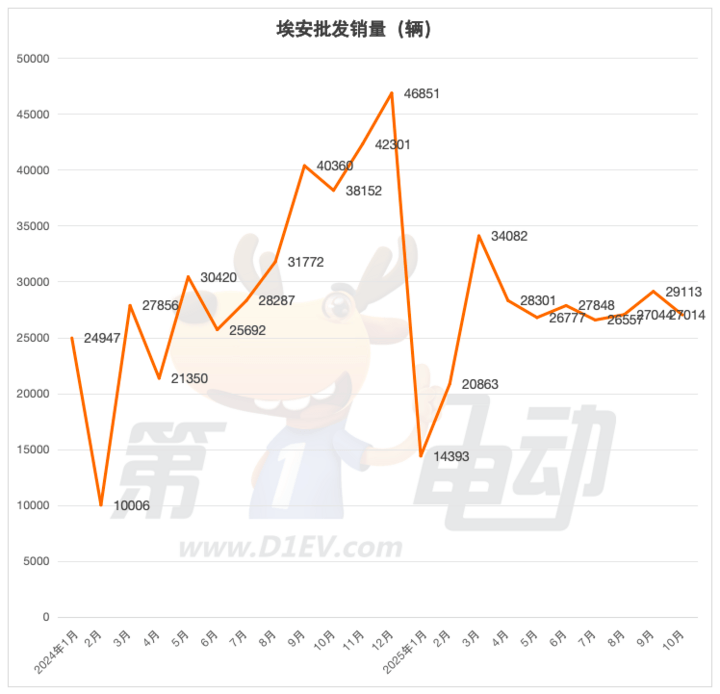

而吉利、長安、奇瑞、長城和東風五大傳統自主品牌新能源銷量集體創下歷史新高,長安、奇瑞更是首次突破 10 萬輛大關,同比增幅均超 20%。與此同時,特斯拉、理想、埃安等此前表現強勢的品牌則陷入同比環比雙降的困境。

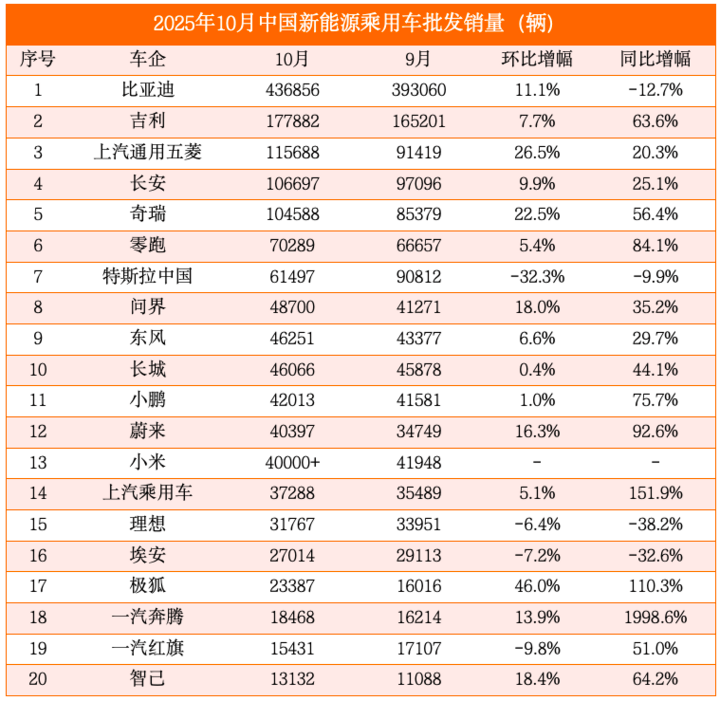

▍比亞迪連續2月同比下滑,插混車大降30%

比亞迪 10 月批發銷量再攀高峰,以436856 輛的成績刷新年內紀錄,環比增幅達 11.1%,持續穩居市場榜首。然而亮眼數據背后暗藏隱憂,該銷量同比下降 12.7%,意味著比亞迪已連續兩個月遭遇同比銷量下滑。

從動力類型細分來看,銷量分化態勢顯著,插電式混合動力車成為下滑主力,10 月銷量為 21 萬輛,同比大幅下降 31%;純電動車則表現亮眼,同期銷量達 22 萬輛,實現 17% 的同比增長,成為支撐整體銷量的重要力量。

此次銷量同比下滑的核心背景是新能源汽車市場競爭的白熱化。隨著吉利雷神電混、長城 Hi4 等競品技術路線的持續發力,其在插混領域的產品競爭力不斷提升,持續分流比亞迪插混車型的市場份額,直接導致比亞迪插混板塊銷量出現大幅下滑。

面對市場挑戰,比亞迪正通過高端化、海外擴張、產品優化三大維度主動破局。高端化布局成效顯著,騰勢、仰望、方程豹三大高端品牌銷量穩步增長,不斷拉升品牌價值與利潤空間;海外市場拓展成果豐碩,9月出口銷量同比增幅高達 1.5 倍,成為對沖國內市場業績壓力、保障整體利潤的關鍵支撐。

為進一步穩固市場份額,比亞迪近期密集推出多款改款車型,重點聚焦插混主力陣營,通過核心配置優化與價格下探的組合拳,強化產品競爭力。

11 月 4 日,中大型混動 MPV 2026 款夏正式上市,指導價區間 20.68-26.98 萬元,疊加超級置換補貼后,限時售價下探至 19.68-25.98 萬元,以高性價比為該細分市場注入新活力;

10 月 23 日,2026 款宋 L DM-i / 宋 Pro DM-i 雙車同步上市,限時售價 9.98-15.68 萬元起,兩款車型在配置全面提升的前提下未升反降,性價比優勢凸顯;同日,2026 款秦 L DM-i 正式亮相,新車重點升級純電續航與智能化配置,起售價降至 9.68 萬元。

此次改款后,比亞迪宋系、秦系等核心插混車型價格成功下探至 10 萬元左右區間,進一步降低消費者購車門檻,有望通過走量效應拉動插混板塊銷量回升。

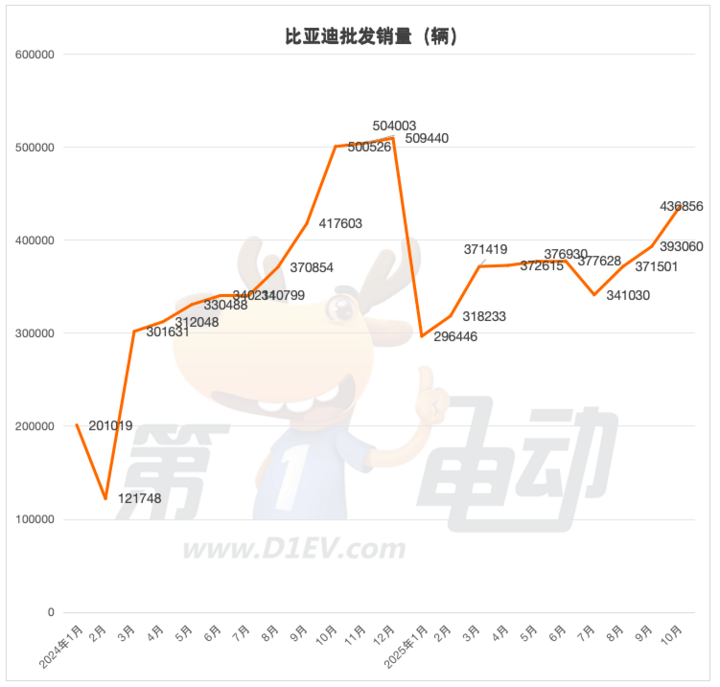

▍五大傳統自主品牌創歷史新高,長安奇瑞首破10萬輛

自主新能源品牌集體走高,10月吉利、長安、奇瑞、長城、東風創歷史新高。尤其是長安和奇瑞,10月銷量首次突破10萬輛大關,實現品牌發展史上的重要里程碑。

10月吉利銷量達17.7萬輛,同比大漲64%,環比增長8%,占當月總銷量的58%,穩居榜單第二。旗下銀河品牌銷量127,476輛,同比增長101%,貢獻吉利新能源銷量的 73%。

其他新能源品牌中,極氪交付2.2萬輛,環比增長17%,極氪 001 與極氪 X 形成雙輪驅動;領克銷量超 4 萬輛,同比增長28%,插混車型占比持續提升,成為品牌增長的重要支撐。

長安 10 月新能源銷量達 10.7 萬輛,同比增長 25%,三大子品牌形成差異化布局,其中啟源與深藍貢獻核心增量。

深藍汽車銷量達 36,792 輛,環比 9 月的 3.36 萬輛增長 9.4%,同比增長 32%。主力車型 SL03 增程冠軍版憑借精準的續航配置與價格定位持續走量,新款 G318 硬派 SUV 正式發力。

啟源品牌銷量 11,637 輛,微型純電車型長安 Lumin 仍在 4 萬元級市場維持穩定份額,為品牌貢獻基礎銷量。阿維塔銷量 13,506 輛,環比 9 月的 1.10 萬輛增長 22.8%,連續多月保持高速增長,阿維塔 11 與阿維塔 07 的高端產品矩陣憑借智能化配置持續吸引用戶。

奇瑞新能源車銷售 10.5萬輛,同比增長 56.4%,首次單月突破 10 萬輛,海外與國內市場形成雙輪驅動。

奇瑞品牌銷量 169,696 輛,與 9 月持平,其中新能源車型占比進一步提升,風云系列插混車型憑借 C-DM 混動技術持續走量,在下沉市場競爭力突出;捷途品牌銷量 59,073 輛,環比 9 月的 5.66 萬輛增長 4.4%,捷途山海 L7 等插混 SUV 在三四線城市表現強勁。

iCAR 品牌銷量 12,393 輛,環比增長 15.8%,iCAR 03 憑借個性化設計持續吸引年輕群體;智界品牌銷量 12,810 輛,作為高端陣營新力量快速起量;星途品牌銷量 9,494 輛,雖環比略有波動,但高端車型星途瑤光插混版仍在推動品牌價值升級。同時,奇瑞海外銷量 126,434 輛,新能源出口占比持續提升,訂單已排至 2026 年一季度。

▍特斯拉、理想、埃安同比環比下滑

10月特斯拉中國銷量僅6.1萬輛,環比大降超32.3%,同比下滑10%。從產品端看,特斯拉當前在售車型陷入 “舊款乏力、新款缺席” 的尷尬境地。Model Y L 三排座車型自 9 月上市初期短暫熱銷后,10 月訂單量環比驟降;而 Model 3 改款車型已上市超 18 個月,外觀、內飾未做重大升級,面對小鵬 P7i、小米 SU7 等競品的 “智能座艙 + 800V 平臺” 組合,產品吸引力持續下滑。

更關鍵的是,廉價版車型計劃的擱置徹底打亂市場節奏。此前業內普遍預期特斯拉將在 2025 年三季度推出 20 萬元以下的入門級車型,大量潛在消費者選擇持幣觀望,導致 Model Y、Model 3 的終端訂單量在 9-10 月持續萎縮。從外部環境看,理想、問界、小米等同價位車型的圍剿進一步壓縮其生存空間。

作為 10 月國內新勢力中唯一出現同比、環比雙降的企業,的銷量下滑并非偶然,而是高端增程市場競爭加劇與產品周期切換疊加的必然結果。

從市場競爭維度看,增程賽道已從 “理想一家獨大” 進入 “群雄逐鹿” 階段。問界 M7 改款車型憑借 “華為智駕 + 大空間” 組合,直接分流理想 L7 的潛在用戶;吉利銀河 E8 以 “純電 + 增程雙版本” 策略,對理想 L6 形成價格壓制。

從用戶需求變化看,部分家庭用戶開始轉向純電車型。隨著充電基礎設施的完善,以及純電車型續航里程普遍突破 700 公里(CLTC 工況),“里程焦慮” 對家庭用戶的影響大幅降低。

埃安 10 月銷量同比下滑 32.6%、環比下滑 7.2%,其核心問題在于過度依賴 A0 級市場,而該細分市場的持續萎縮與自身產品升級滯后,共同導致銷量頹勢。

從市場結構變化看,A0 級純電市場已進入 “存量競爭” 階段。隨著消費升級趨勢加劇,越來越多消費者在首次購車時選擇軸距更長、空間更大的 A 級車型。

從產品升級維度看,埃安在高端化與技術創新上的步伐明顯慢于同行。盡管推出了高端品牌 Hyper 昊鉑,但旗下車型銷量表現不佳。在核心技術領域,埃安的彈匣電池雖具備安全優勢,但在充電速度、能量密度等關鍵指標上,已落后于比亞迪刀片電池 2.0(支持 4C 超充)、寧德時代麒麟電池(能量密度 255Wh/kg),導致產品競爭力逐步下降。

隨著 2025 年進入最后兩個月倒計時,中國新能源汽車市場正式邁入全年目標沖刺階段。11 月的車市將在新能源購置稅免征政策收尾、第四批以舊換新補貼落地、廣州車展新車集中上市等多重因素催化下,掀起新車密集發布、優惠力度加碼的競爭熱潮。